Kdy je možné uplatnit slevu na dítě

Za jakých podmínek můžete slevu na dani na dani uplatnit

Abyste slevu na dítě dostali, musí vaše příjmy ze zaměstnání nebo podnikání za předchozí kalendářní rok přesáhnout alespoň šestinásobek minimální měsíční mzdy. Chcete-li tedy uplatnit slevu na dítě za rok 2023, musíte si v něm vydělat alespoň 103 800 Kč.

Archiv

Kdo může uplatnit slevu na dani na dítě

Kdo může uplatnit slevu na dani Na daňové zvýhodnění má nárok každý zaměstnanec či podnikatel, který žije ve společné domácnosti s vyživovaným dítětem. Daňové zvýhodnění náleží vždy pouze jednomu z rodičů a lze jej uplatnit na vyživované dítě, kterým se rozumí student do 26 let.

Co lze odečíst z dani 2023

Kompletní přehled nezdanitelných položek

| Druh odpočtu | Maximální odpočet ze základu daně |

|---|---|

| Penzijní připojištění | 24 000 Kč |

| Soukromé životní pojištění | 24 000 Kč |

| Dary | 30 % ze základu daně |

| Odborové příspěvky | 1,5 % zdanitelných příjmů nebo 3 000 Kč |

Kdo uplatňuje slevu na dítě po rozvodu

Uplatnění v případě rozvodu

Pokud je dítě svěřeno do střídavé péče, je na dohodě obou rodičů, kdo zvýhodnění uplatní. Existuje i možnost uplatnit zvýhodnění v poměrné výši. Pokud tedy dítě žije ve střídavé péči, můžou se jeho rodiče dohodnout za kolik měsíců který z nich daňové zvýhodnění uplatní.

Jak dodatečně uplatnit slevu na dítě

Pro tento případ platí jednoduché řešení. Zaměstnanec může slevu uplatnit zpětně za celý rok při podpisu ročního zúčtování daně ve mzdové účtárně. V takovém případě mu při výpočtu vznikne nárok na daňovou vratku, kterou mu zaměstnavatel vyplatí nejpozději při výplatě březnové mzdy.

Co vše lze odečíst z dani

Přehled daňových odpočtů:

| Daňový odpočet | Výše za rok |

|---|---|

| Úroky z úvěru na bydlení (hypotéka nebo úvěr ze stavebního spoření) | max. 300 000 Kč za rok u úvěru uzavřeného před 1. 1. 2021 max. 150 000 Kč za rok u úvěru uzavřeného 1. 1. 2021 a později |

| Dary a bezúplatná plnění | max. 15 % ze základu daně |

| Darování krve | 3 000 Kč za 1 odběr |

Co doložit při uplatnění slevy na dítě

Nárok na slevu můžete získat na dítě do 18 let, které s vámi žije ve společně hospodařící domácnosti, nebo na dítě do 26 let, které studuje – zde je nutné navíc doložit originál Potvrzení o studiu pro aktuální školní rok.

Jak prokázat slevu na dítě

Pro prokázání nároku na slevu na dítě musíte dodat poprvé jeho rodný list a dále každý rok potvrzení od zaměstnavatele druhého z manželů, jestli si a v jaké výši ten uplatňuje daňové zvýhodnění na některé z vašich dětí.

Jaká částka se nemusí danit

Pokud je roční příjem OSVČ pod 15 tisíc korun, případně méně než 6 tisíc, má-li výdělky i ze zaměstnání, daně přiznávat nemusí. Od letošního roku tato hranice zvyšuje až na 50 tisíc korun (uplatníte ji až v přiznání za rok 2023), u příležitostného příjmu ale zůstává třicetitisícový limit.

Jak opravit daňové zvýhodnění na dítě

Jak mohu mzdy opravit Opravu provedete ve mzdách, ve kterých bylo daňové zvýhodnění na dítě chybně uplatněno. Pokud jsou již měsíční mzdy zaúčtované, odúčtujte je pomocí povelu Záznam/Zaúčtovat/Zrušit zaúčtování mezd. Provedete potřebné změny na záložce Daně a pojistné v Personalistice.

Co když jsem nepodal daňové přiznání

Pokuta se začíná počítat od šestého pracovního dne po uplynutí lhůty pro podání přiznání a může dosáhnout nejvýše 5 % ze stanovené daně, nebo daňové ztráty, maximálně však 300 000 Kč. Pokud výše pokuty nedosahuje alespoň částky 1 000 korun, správce daně pokutu nevyměří.

Jak napsat potvrzení o neuplatnění slevy na dítě

čestně prohlašuji, že ve zdaňovacím období …………………. neuplatňuji slevu na dani na nezletilého syna/dceru:……………………………………………….. (jméno, příjmení, rodné číslo). Svým podpisem stvrzuji, že mnou výše uvedené údaje jsou pravdivé.

Co všechno se dá odečíst z dani

Odčitatelné položky

| Daňový odpočet | Částka |

|---|---|

| Životní pojištění | maximálně 24 000 Kč/rok |

| Školkovné (sleva za umístění dítěte) | maximálně 16 200 Kč/rok |

| Úroky z hypotéky nebo úvěru ze stavebního spoření | maximálně 300 000 Kč/rok (při uzavření úvěru do 1. 1. 2021), maximálně 150 000 Kč při uzavření po 1. 1. 2021 |

Co nepatří do příjmů

Do příjmů se naopak nepočítá rodičovský příspěvek, dávky státní sociální podpory, zvýšení důchodu pro bezmocnost, stipendium při soustavné přípravě na budoucí povolání, dávky sociální péče, dávky pomoci v hmotné nouzi a příspěvek na péči, státní příspěvky na penzijní připojištění se státním příspěvkem, státní příspěvky …

Jaké příjmy jsou osvobozeny od daně

Od daní jsou každoročně osvobozeny příjmy podle § 10 odst. 3) zákona 568/1992 Sb a příjmy podle paragrafu 4 zákona. Jedná se například výdělky z příležitostné činnosti, výhry z loterií a sázek do milionu korun, příjmy z pojištění majetku, z nabytí vlastnického práva k pozemku (ze zřízení věcného břemene) a podobně.

Co hrozí za pozdní podání daňového přiznání

0,05 % stanovené daně za každý následující den prodlení, nejvýše však 5 % stanovené daně, 0,05 % stanoveného daňového odpočtu za každý následující den prodlení, nejvýše však 5 % stanoveného daňového odpočtu, nebo. 0,01 % stanovené daňové ztráty za každý následující den prodlení, nejvýše však 5 % stanovené daňové ztráty …

Jak žádat o slevu na dítě

V praxi se zpravidla podepisuje prohlášení k dani u zaměstnavatele, kde je práce vykonávána dlouhodobě, nebo u zaměstnavatele, kde je mzda či odměna vyšší. V případě, že druhý z rodičů nepracuje, doloží pouze originál podepsané čestné prohlášení, že neuplatňuje slevu na dítě.

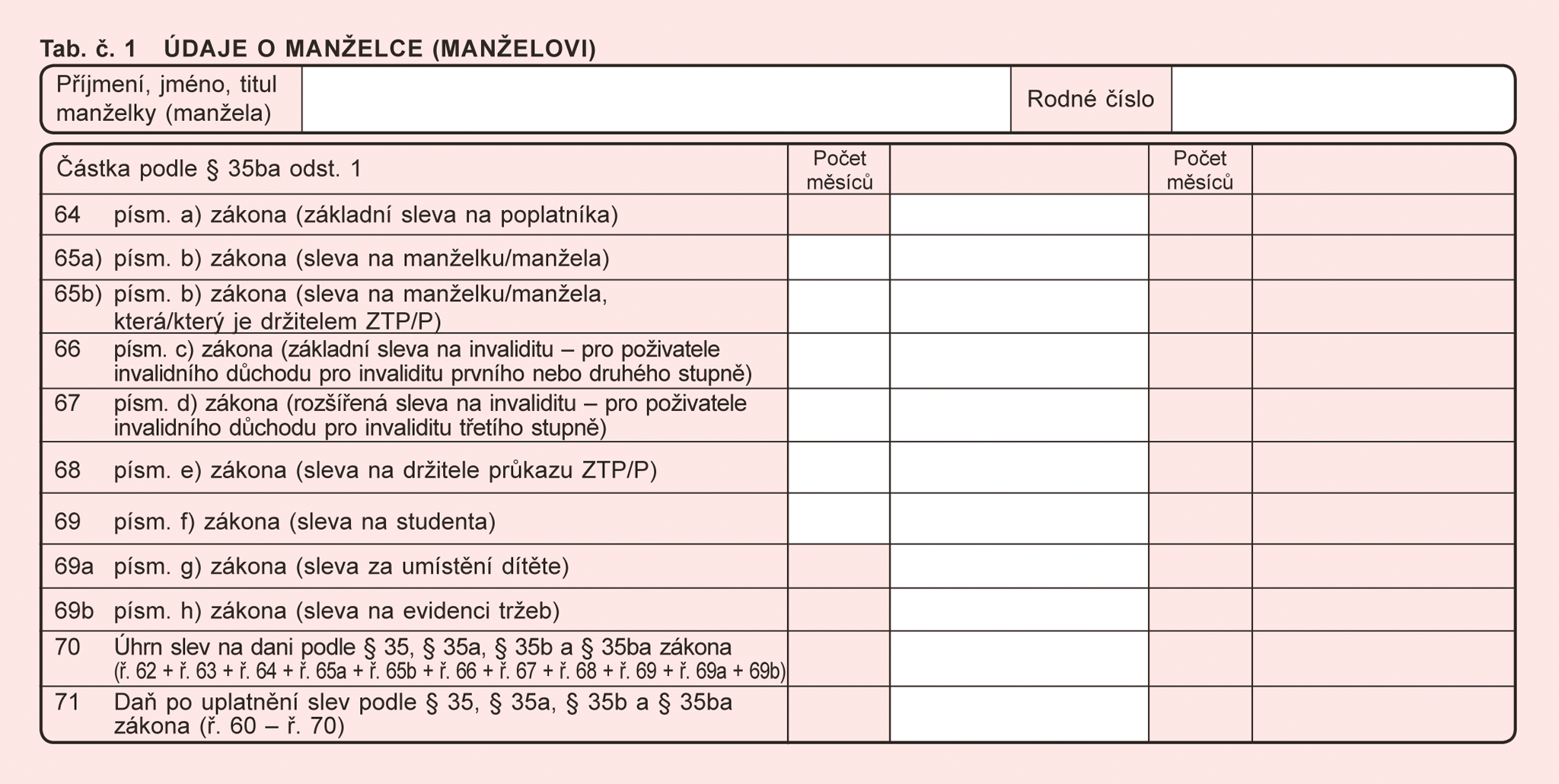

Jak vyplnit růžové prohlášení

Pokud zaměstnanec žije v domácnosti s vyživovaný dítětem a zároveň s druhým poplatníkem, tak v růžovém prohlášení vyplní údaje o své polovičce a uvede, zdali jeho polovička uplatňuje daňové zvýhodnění alespoň na jedno vyživované dítě či nikoliv. Dále uvede, zdali je či není zaměstnaný/á.

Kdo může uplatnit základní slevu na poplatníka

Sleva na poplatníka je základní daňová sleva, kterou si může uplatnit každý plátce daně z příjmů. Slevu na poplatníka můžete uplatnit v daňovém přiznání nebo u svého zaměstnavatele. Snižuje vaši daňovou povinnost a může vést k vrácení přeplatku.

Co znamená daňové neuznatelné

Daňově neuznatelné náklady nejsou uznatelné dle zákona, tedy nesplňují jednu ze základních podmínek k tomu, aby byly výdaji odčitatelnými od daně. Účetní jednotky mají však povinnost vést své účetnictví tak, aby z účetní závěrky byl zřejmý věrný obraz předmětu finanční situace dané účetní jednotky.

Kdy danit vedlejší příjem

Příležitostný příjem a daně

Jakmile přesáhnete hranici 30 000 Kč, budete muset tyto příjmy zdanit jako položku ostatní příjmy. V tomto případě byste si daňové přiznání jako zaměstnanec vyřizovali sami — agendu za vás již nevyřídí váš zaměstnavatel.

Co se stane když podám špatně daňové přiznání

Pokud se Vám někdy stane, že zjistíte, že jste udělali ve svém daňovém přiznání chybu, tak nezoufejte. V případě, že chybu zjistíte ještě před koncem termínu podání přiznání, stačí Vám podat pouze opravné daňové přiznání. V tomto případě se k Vašemu původnímu přiznání již nepřihlíží a jako hlavní se bere to opravné.

Co se stane když člověk nepodá daňové přiznání

pokutu za nepodání daňového přiznání – minimálně 500 Kč, pokud daňové přiznání nepodáte vůbec, pokutu za opožděné zaplacení daně – z repo sazby ČNB zvýšené o 14 % je vypočítáván úrok z prodlení za každý den, pokutu za nižší přiznání daně – v tomto ohledu na vás čeká platba ve výši 20 % z doměřené daně finančním úřadem.

Kdy vzniká nárok na daňový bonus

Daňový bonus mohou využívat poplatníci, kteří měli v daném zdaňovacím období příjem ze zaměstnání nebo podnikání a to minimálně ve výši šestinásobku minimální mzdy, tedy za rok 2022 je to částka 97 200 (pro příjmy za rok 2023 je to 103 800 Kč).

Co kdyz Nepodepisu ruzove prohlaseni

Pokud zaměstnanec nepodepíše prohlášení poplatníka, zaměstnavatel mu ve mzdě nezohlední slevy na dani. Automaticky mu srazí srážkovou daň v plné 15% výši.